服务热线

18601611608

风险来自于你不知道自己在做什么。——沃伦·巴菲特

上周,WTI原油5月期货合约CME官方结算价收报-37.63美元/桶,历史上首次收于负值。中行“原油宝”产品挂钩美国CME的WTI原油期货合约,此时交割的中行原油宝撞上枪口,引发多头穿仓,客户不仅本金赔光还要向银行补齐高额欠款。关于此事件的来龙去脉已有很多报道,不再赘述。本文着重从风险管理角度,对中行“原油宝”事件谈几点看法和建议。

国内“原油宝”类金融产品一般是挂钩某类金融资产合约,产品收益与标的资产价格高度相关。因此,在产品设计时,银行产品部门首先要对标的资产的交易场所、交易规则、市场特征、风险特征等有充分的理解,才能够进一步确定产品的核心要素和合同条款。

芝加哥商品交易所网站关于WTI原油期货的介绍如下:WTI原油期货合约有较高的波动性,影响合约价格的因素有很多,包括直接因素(输油管道变化)或宏观因素(例如,经济健康程度、天气),这使得价格的风险管理至关重要。因此,在原油宝的产品设计中要考虑诸多价格影响因素和必要的风险防控措施,如在经济衰退、需求暴跌、流动性危机或重大突发事件等负面冲击达到一定程度时,采取提前平仓、反向对冲等方式及时止损。

对于挂钩海外资产的金融产品,由于国际金融市场的复杂性和波动性都较高,更要时刻关注国际市场变化,做好对潜在风险的监测和预警。

今年以来,受新冠疫情影响,不确定性加剧,各种“黑天鹅”事件频发:美股十天熔断四次,全球原油价格暴跌,大宗商品大幅震荡,全球经济堪忧,市场风险加剧。受原油需求萎缩、运输和仓储成本高、处置难度大等因素影响,产品管理人应该对原油期货合约交割价格跌破成本价甚至出现负值有所估计。银行作为专业机构更应该强化市场风险监测和预警,对合约价格的极端不利变动开展压力测试,充分估计给投资者造成的损失。

另外,芝加哥商品交易所在4月上旬对软件升级,以便处理能源相关金融工具的负价格,确保交易和清算系统将继续正常运行。这也是明显的预警信号,却未能得到足够重视。

“原油宝”等挂钩金融衍生品的产品风险分类应以标的资产的风险特征为基础。期货合约交易具有波动大、杠杆高的特点,尤其是移仓临近交割日,容易出现极端价格,产品投资风险较大。

“原油宝”产品评定客户准入标准为平衡型以上投资者(平衡型投资者在风险较小的情况下获得一定收益,通常愿意使本金面临一定风险)。官方介绍该产品为不具备杠杆效应的交易类产品,交易起点数量为1桶,递增单位为0.1桶。芝加哥商品交易所一手期货合约规模是1000桶WTI原油,而原油宝只需账户资金足够买一桶WTI原油即可交易,交易门槛大大降低。

据新京报报道,购买原油宝要经过中行的风险测试,测试结果集中在平衡型和成长型投资者。根据《上海国际能源交易中心期货交易者适当性管理细则》,参与我国原油期货市场的境内个人投资者应当满足具备期货交易基础知识,了解相关业务规则,通过相关测试,具有历史交易经验,保证金账户可用资金余额均不低于人民币 50万元等规定。

可见,国内原油期货市场的投资者准入门槛较高。对原油宝这类具有期货属性的产品使用传统金融产品的风险评价标准是否合适,衍生品挂钩的金融产品的平民化推广是否适当仍有待探讨。

中国各大银行平台都推出了纸原油业务,但最后交易日期一般都设置在国际期货合约到期前一周左右。在中国银行之前,工行、建行、民生等银行都在一周前为客户完成移仓,当时平仓价格在21至20美元/桶之间。

期货产品在临近交割月份的流动性较差,容易出现价格剧烈波动、交易无法成交、交割违约等情况。另外,购买原油宝的国内投资者以多头为主,在最后一个交易日,大量多头合约移仓,也会导致价格的非理性波动。中行在合约的最后交易日进行移仓,本来是为了最大限度的与国际油价市场同步,却不曾想遇到了重大的流动性问题,导致投资者出现巨额亏损。

产品服务合同是银行与投资者确定金融产品服务关系的载体,鉴于金融产品投资种类的多样性和交易结构的复杂性,合同条款的设计要考虑产品运行过程中可能出现的各种情况,从投资者利益出发制定合理的交易规则。

按照约定,原油宝交易在保证金充足率低于20%时,系统将按照单笔亏损比率从大到小顺序的原则对未平仓合约产品进行逐笔强制平仓。如果按照这个交易规则,投资者的损失不会超过投资本金。中国银行回应称,中国银行原油宝若为合约最后交易日,则交易时间为8:00-22:00,超过22:00银行则不会强平,而保证金是在22点以后跌至20%以下的。

可见,中行“原油宝”合同条款并未考虑到负油价的极端情况,在芝加哥商品交易所“负价格”公告后也没有及时修订合同条款规避风险,到期交割前一日才进行移仓操作。

银行在开展理财及其他高风险业务时,应在缔约、履约等环节向投资者全面、充分的告知投资风险,如风险提示不到位给投资者造成损失可能要承担相应的赔偿责任。

芝加哥商品交易所在4月上旬公告称对软件升级,以便处理能源相关金融工具的负价格,确保交易和清算系统能够继续正常运行。交易所多次释放负油价的可能信号,却未能得到银行的重视,也没有将此信息对投资者进行风险提示。

在中行原油宝事件发生后,投资者“一夜暴负”,不但血本无归,还要倒贴一大笔资金。全国各地投资者抱团维权,维权群里充斥着绝望、愤怒和哭诉。投资者向银保监局投诉举报,监管部门已介入调查。各大媒体也纷纷对此事件跟踪报道,给中行带来了较大的舆论压力。

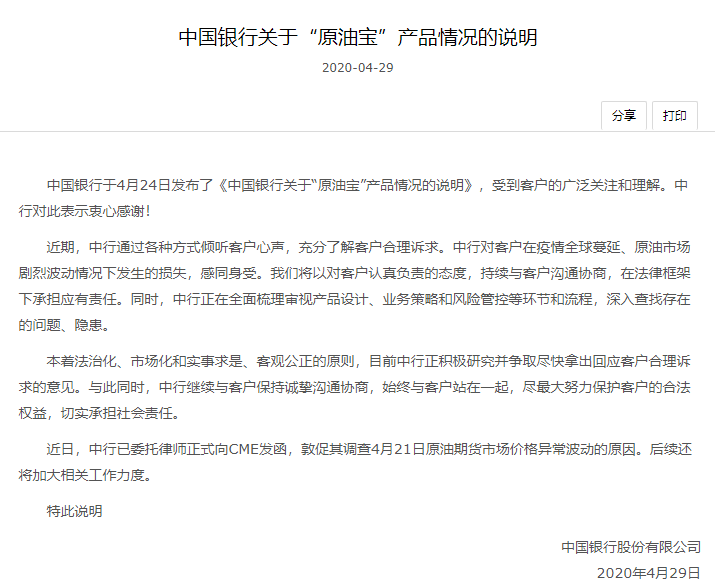

中国银行在4月24日发布的关于“原油宝”产品情况的说明中表示“对客户投资原油宝产品遭受损失深感不安”“在法律框架下承担应有责任,与客户同舟共济,尽最大努力维护客户合法利益”。

据说原油宝的投资者中有相当一部分是中行员工的朋友、亲属,甚至员工本人。作为一名银行从业者,笔者对此时中行员工尤其是基层员工承受的压力感同身受。愿大家多一些理性,少一些偏见,尽最大努力将损失降到最低。经此事后,希望风控能加强一些,投资能理智一些。

商业银行也已经按照监管要求开展自查,加强衍生品业务的风险管理。风险管理的目的和意义在“防患于未然”,通过合理的制度设计和管理措施,降低了损失发生的概率,从某种意义上来讲,也是一种价值创造。

本文来自公众号:轻金融,作者:郭振鹏。