服务热线

18601611608

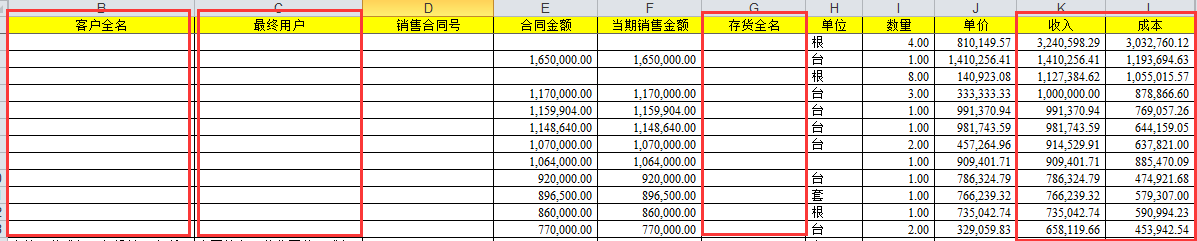

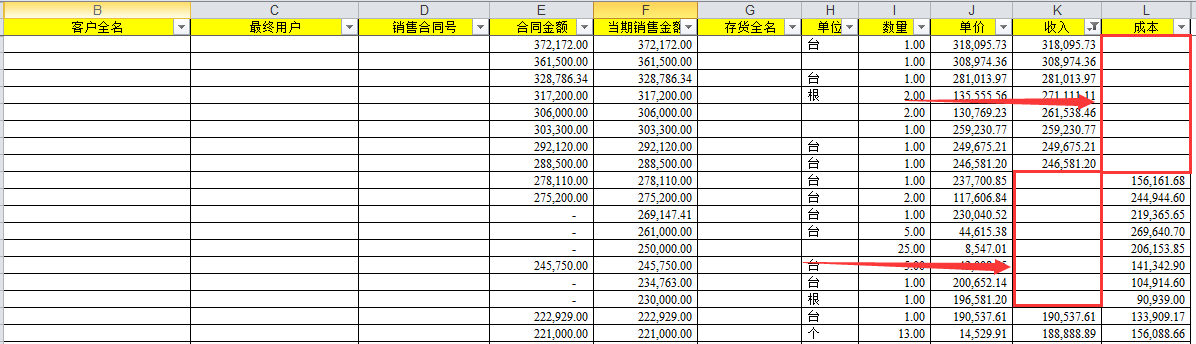

风控摘要:收入成本表,这个表在实务中也很常见,营业收入的底稿有很多的审计程序,那么如何更好地利用这个表格的信息呢?可以按客户分析,按产品类别分析,按型号分析,按地区,按项目,按月度分析等等…具体视不同行业不同企业的具体情况而定,有时候会多种方法都结合起来分析。

首先,拿到这个表格之后,要做个校验,即与企业给的财务账上的收入和成本对应的合计数是否一致,不一致的情况下需要了解原因,必要时让企业重新提供。常见的不一致的原因有:所提供的收入涵盖的期间跟审计期间不一致;表格包含的收入不齐全,提供的表只是财务账上一部分收入的明细…今天简单聊一聊这样的表格几个相对“特殊”常见的关注点。

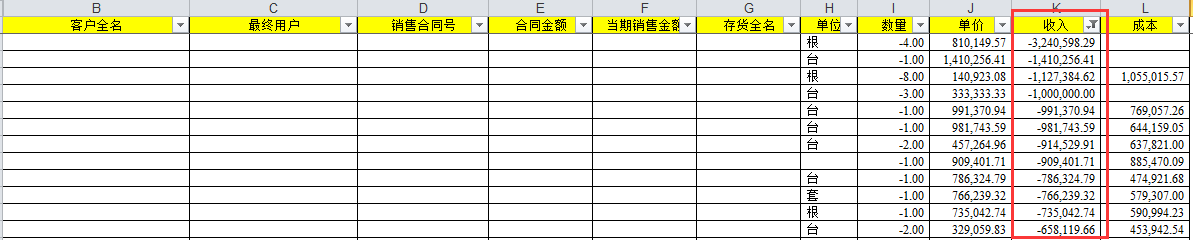

表格对应的收入这一列,把所有的收入为负数的部分直接筛选出来查看,这一部分是比较“特殊”的。对于收入为负数的这部分,需要进一步地去了解原因,并结合实际情况看看是否需要进行审计调整。

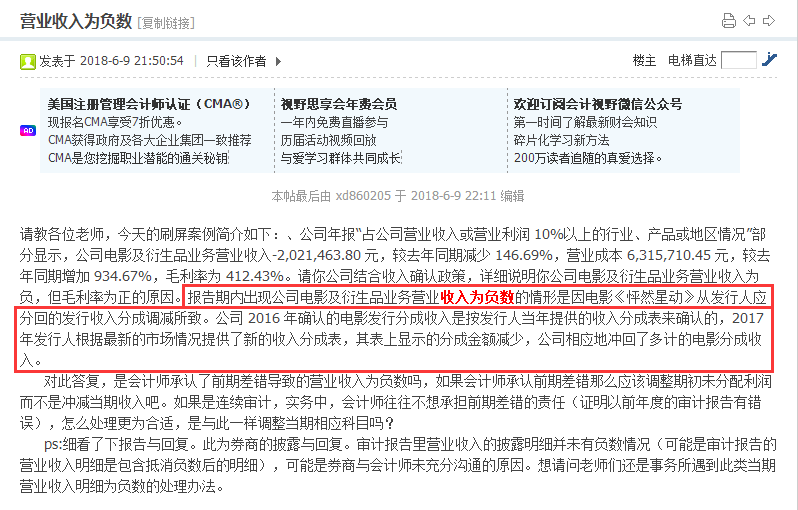

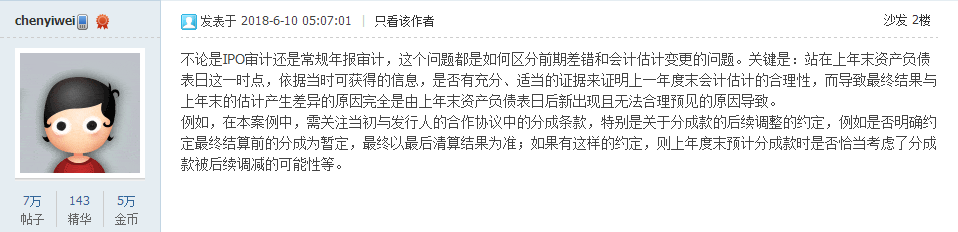

收入为负数的原因有很多,常见的如发生销售退回(企业账上以前年度已确认收入,今年直接在账上冲减收入);以前年度账务处理错误,在今年做调整;上一年度的销售收入金额是“预估”的,今年结算时按照实际的金额确认(与上年预估的金额有差异)等等。

关于营业收入为负数的情况,小编在会计视野论坛搜到了一个相关的案例,可参考一下:

成本为负数的情况也常见,原因也是多种多样,比如以前年度销售今年发生退回,企业账上冲减成本导致成本出现负数;以前成本多计提了,冲回多计提的部分导致出现负数;暂估入库的影响等等…

这两部分都会导致毛利率出现异常的情况,要么偏高,要么偏低,偏高和偏低的原因太多了,不同行业,不同企业以及不同的具体情况,原因各式各样,当然也普遍存在人为调节利润的因素,这部分注册会计师一般是要保持职业怀疑的,并设计审计程序去进一步检查。

毛利率偏低的原因常见的有:积压产品(如产品过时或者专用性程度较高等)售价偏低;成本多结转(如为了“消化”以前少结转成本进行调节利润的部分,今年多结转了成本);成本核算过程中分摊的固定费用较高;产品由于质量出现问题给予客户一定的“优惠”;为了维护客户关系而定价偏低;一些特殊地区运输成本(如山地)较高;原材料、人工成本等上涨;人为运用各种手段调节利润(如如在产品与产成品的成本分配方式、制造费用的分配方式等进行调整)…

毛利率偏高的原因常见的有:产品工艺改进导致生产的成本降低;售价上升;公司加强了成本控制;采购方式改成了集采,采购成本降低;人为运用各种手段调节利润(如少确认成本费用、提前确认收入)…

这部分把收入有金额、成本金额为0的筛出来;以及把成本有金额、收入为0的部分筛出来。对这部分的收入及成本,一般是需要了解并进行检查的,特别是当金额影响比较大的时候更需要关注。

有成本无收入,这种情况也常见,比如有的企业收入是按照开票确认的,但是成本会陆陆续续发生,比如某些项目在外地,需要业务部门出差,那出差的费用以及项目前期领用的各种物资,企业有可能提前确认了成本,最终导致有成本无收入的情况;又或者产品已经销售了,后期提供零部件更换或者维修等服务,在前期没有确认预计负债的情况下,就可能会导致有成本无收入的情况等等…

有收入无成本,这种很常见的就是跨期收入了,企业到年底的时候,提前确认了收入,但是成本没有结转,或者收入没有跨期,但是为了调节利润,没有结转或者少结转相对应的成本;或者有些项目记到了其他“会计科目”了(如本来应当计入“主营业务成本”的,企业计入到了“销售费用”“管理费用”等科目了)等等…

利用关联方调节利润或者利益输送的案例实在太多了,这里不详细展开,以后有机会再写文章详细介绍。

收入成本金额一致,在实务中也会遇到,比如:AB是两家关联公司,C客户想要订购某产品,该产品只有A公司生产,B公司并不生产经营该产品,但是客户C要求需要从B公司购买,最终的处理方法可能是A与B协商后,AB签订买卖合同,BC签订买卖合同,A直接把东西发给C,付款时客户C将款项直接打给B,B再打给A,B账上同时确认了收入和成本,金额一致(如果B中间收取了一定的“中介费”,收入和成本金额可能就不一致了)。再如,在某些国企,部分关联公司当年“收入”的指标不够,在A公司本来要将产品销售给C公司的情况下,先向关联公司B公司“转了”一圈,B公司账上同时确认了一笔收入和一笔同等金额的成本…

收入成本表,可以做的另一个审计程序是将本年度各客户确认的收入金额(特别是金额重大的客户或者“特殊”的客户),与应收账款、预收账款结合起来进行检查。确认收入的时候,一般会进行如下账务处理(假设是一般纳税人):借:应收账款/预收账款,贷:主营业务收入,贷:应交税费-应交增值税(销项税额)。

收到钱了,一般是冲应收账款,有时候会应收账款预收账款进行对冲等,不同企业会计处理的习惯不一样,借:应收票据/银行存款等,贷:应收账款。

但是不论是哪一种账务处理习惯,在做审计的时候需要了解企业的账务处理习惯,并结合收入进行检查(即本期确认对某些客户的收入金额结合本期应收账款、预收账款的借贷方发生额进行“配比”检查),检查的过程中,往往会发现问题,常见的有几种情况:1、往来款借贷方发生额很大,但是收入金额却很小。2、往来款借贷方发生额很小但收入金额却很大。3、往来款、收入金额一边为0(或负数),另一边大于0。

增值税税率一般相对固定,即收入的金额与“应收账款”借方发生额存在一定的“配比关系”(当然企业的账务处理习惯也可能会有影响,具体问题具体分析)。当主营业务收入与应收账款(或预收账款)存在严重不匹配的问题时,需要查明原因并进一步去检查核实。比如:可能有大量的代收代付款通过“应收账款”核算;可能企业只作为“中间机构”,赚点“中介费”;可能企业账务处理不规范(如冲回部分收入时,应收账款核算不“规范”导致借贷方发生额不准确);可能企业为了调节应收账款坏账准备的金额,人为地调整了“应收账款”借贷方发生额等等…具体原因,需要进一步去了解,最终再看看需不需要做审计调整。

本文来源于公众号审计实操 ,作者审计实操君。